中金:復(fù)盤2016-2017年CCL漲價周期,新一輪景氣或?qū)㈤_啟

我們觀察到進(jìn)入2020年下半年以來隨著疫情的復(fù)蘇各類工業(yè)原材料迎來了一波漲價熱潮,其中作為覆銅板上游三大原材料的銅箔/樹脂/玻纖布的價格均有不同程度上漲。原材料漲價及需求旺盛引發(fā)下游覆銅板的漲價潮,領(lǐng)頭企業(yè)建滔/生益多次對下游PCB廠商供貨提價。需求端我們看到各個下游需求旺盛,汽車/消費電子等領(lǐng)域訂單相較于上半年回升明顯,行業(yè)復(fù)蘇態(tài)勢強(qiáng)勁。本篇報告重點回顧2016年覆銅板及上游原材料漲價潮,對于當(dāng)前復(fù)蘇漲價行情有一定指導(dǎo)和借鑒。

摘要

復(fù)盤2016-2017年,上游原材料漲價疊加下游需求恢復(fù),覆銅板迎來景氣漲價行情。覆銅板上游三大原材料占比約80%,對成本有較大影響。銅箔:2016年9月份起,國內(nèi)電解銅箔供應(yīng)開始出現(xiàn)短缺。此外,鋰電池銅箔的需求增加,電子電路銅箔供給進(jìn)一步減少,疊加國際原銅價格上漲的影響,推動電子電路銅箔價格上漲。玻纖布:落后產(chǎn)能退出和冷修周期等因素造成玻璃纖維的供給下降,同時電子玻纖布的需求上升,2017年2季度進(jìn)入漲價通道。樹脂:2017年6月《中華人民共和國水污染防治法》修改通過,對化工企業(yè)的環(huán)保監(jiān)察限制導(dǎo)致環(huán)氧氯丙烷開工率低下,造成供給減少價格上漲。需求端:2017年,全球經(jīng)濟(jì)有所回暖,GDP增速為3.3%,這一增速是自2011年以來的階段性高點,全球經(jīng)濟(jì)的回暖帶動電子行業(yè)景氣度的上升,PCB下游需求旺盛。

疫情后經(jīng)濟(jì)復(fù)蘇,2020-2021年CCL步入漲價新周期。供給端類似2016-2017年,我們看到進(jìn)入2020年下半年CCL三大原材料價格均有上漲。其中銅價2020年二季度開始進(jìn)入上升通道,加上鋰電銅箔需求旺盛,電解銅箔供不應(yīng)求。環(huán)氧樹脂及玻纖布是重要的工業(yè)原材料,疫情復(fù)蘇拉動了大部分上游原材料價格的需求。其中昆山國度爆炸對環(huán)氧樹脂供給短期產(chǎn)生了負(fù)面沖擊,加劇了供不應(yīng)求的態(tài)勢,進(jìn)入2H20以來,兩者亦步入上升通道。需求端進(jìn)入2020年下半年汽車/消費電子等下游均有明顯復(fù)蘇。汽車:疫情后2H20呈現(xiàn)快速恢復(fù)態(tài)勢,乘用車下半年銷售量單月同比超過2019年。1月新能源車銷量同比增長2.7倍,體現(xiàn)較高景氣。消費電子方面我們預(yù)計2021/2022年智能手機(jī)維持高增長。同時我們預(yù)計通信2021年運營商總體資本開支穩(wěn)中有升。

高頻高速板材驅(qū)動國內(nèi)CCL廠商長期成長。我們認(rèn)為21年服務(wù)器需求有望回暖,5G的投資會穩(wěn)中有升,技術(shù)升級加上需求改善有望拉動特殊覆銅板材市場提升。同時5G建設(shè)后期毫米波小站占比有望進(jìn)一步提升,有望刺激高頻高速材料需求。并且高頻高速板材附加值更高,給相關(guān)廠商帶來更高的利潤率水平。

當(dāng)前CCL行業(yè)步入新一輪景氣漲價周期,除了原材料漲價因素外,我們看到伴隨著疫情后的經(jīng)濟(jì)復(fù)蘇下游需求也十分強(qiáng)勁,廠商層面各覆銅板及PCB廠商四季度訂單飽滿,交貨周期拉長,部分PCB廠商2021年開出新高端產(chǎn)品產(chǎn)能,預(yù)計下游景氣有望持續(xù)。同時我們觀察到部分覆銅板廠商2020年三四季度毛利率下行,主要因為上游原材料漲價和自身產(chǎn)品提價有時間差,造成了收入成本的錯配,預(yù)計21年隨著CCL產(chǎn)品調(diào)價的完成,利潤率有望恢復(fù)之前水平。

風(fēng)險

經(jīng)濟(jì)復(fù)蘇不及預(yù)期;5G建設(shè)不及預(yù)期

正文

2016-2017年覆銅板漲價周期回顧

CCL是整個電子工業(yè)的材料基礎(chǔ),與全球經(jīng)濟(jì)周期息息相關(guān)

PCB(Printed Circuit Board,印制電路板)是重要的電子部件,是電子元器件電氣相互連接的載體。CCL(CoPPer Clad Laminate,覆銅板)是制作PCB的基本材料,是由專用木漿紙或電子級玻纖布等作增強(qiáng)材料,浸以樹脂,單面或雙面覆以銅箔,經(jīng)熱壓而成的一種產(chǎn)品,是電子工業(yè)的基礎(chǔ)材料。CCL作為印制電路板制造中的基板材料,對PCB主要起互連導(dǎo)通、絕緣和支撐的作用,對電路中信號的傳輸速度、能量損失和特性阻抗等有很大的影響。

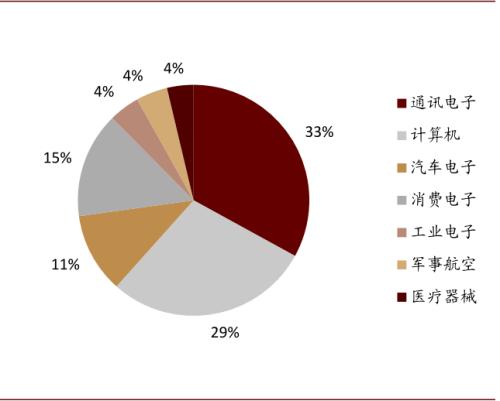

PCB產(chǎn)業(yè)鏈:上游:主要包括電解銅箔、合成樹脂、電子玻纖布、木漿、油墨、銅球等原材料的生產(chǎn)及供應(yīng)商,其中電解銅箔、環(huán)氧樹脂、電子玻纖布是三大主要原材料;中游:利用電解銅箔、合成樹脂、電子玻纖布等原材料加工制成CCL,并利用電解銅箔、CCL、銅球、油墨等制成PCB;下游:PCB下游應(yīng)用領(lǐng)域廣泛,覆蓋通信、計算機(jī)、汽車、消費電子、工業(yè)、航空、醫(yī)療器械等社會經(jīng)濟(jì)各個領(lǐng)域。根據(jù)Prismark數(shù)據(jù)顯示,通訊電子、計算機(jī)、消費類電子以及汽車電子為PCB主要應(yīng)用領(lǐng)域,占比分別為33.0%、28.6%、14.8%和11.2%。

圖表:PCB產(chǎn)業(yè)鏈

資料來源:生益電子(行情688183,診股)招股說明書,中金公司(行情601995,診股)研究部

圖表:全球PCB下游應(yīng)用領(lǐng)域占比(2019年)

資料來源:Prismark,中金公司研究部

2016-2017年CCL三大原材料相繼步入漲價周期

電解銅箔:鋰電銅箔需求緊缺,疊加國際原銅價格上漲的影響,推動電解銅箔單價上漲

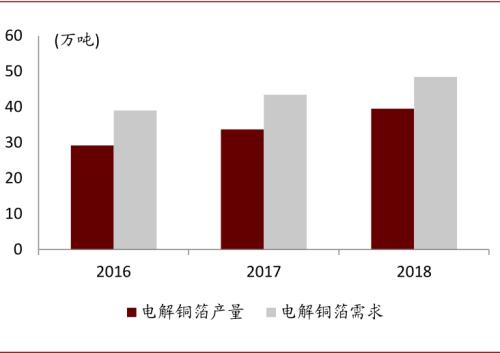

按應(yīng)用領(lǐng)域劃分,電解銅箔可分為電子電路銅箔和鋰電池銅箔。其中電子電路銅箔用于PCB的制作,鋰電池銅箔用于鋰電池的制作。2014-2016年由于銅箔產(chǎn)量的供過于求以及國際銅價的下行趨勢,大量銅箔廠減產(chǎn)甚至關(guān)閉,銅箔的供應(yīng)隨之減少,2016年開始隨著全球經(jīng)濟(jì)回暖,國內(nèi)電解銅箔供應(yīng)開始出現(xiàn)短缺。

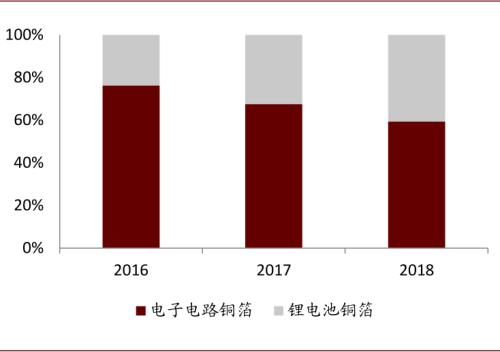

此外,由于我國新能源(行情600617,診股)汽車政策的實施及新能源汽車生產(chǎn)量擴(kuò)大,鋰電池銅箔的需求增加,由于鋰電池銅箔更好的盈利性,許多電子電路銅箔廠商選擇將產(chǎn)能向鋰電池銅箔轉(zhuǎn)移,電子電路銅箔供給進(jìn)一步減少,疊加國際原銅價格開始上漲的影響,推動電子電路銅箔價格上漲。

圖表:電解銅箔供給出現(xiàn)缺口

資料來源:智研咨詢,中金公司研究部

圖表: 電解銅箔產(chǎn)能向鋰電池銅箔轉(zhuǎn)移

資料來源:CCFA,中金公司研究部

圖表:LME銅價格走勢

資料來源:萬得資訊,中金公司研究部

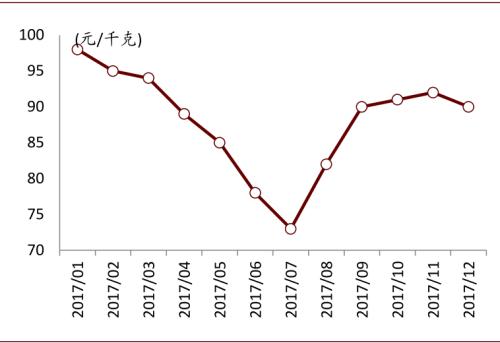

圖表:2017年帶電子銅箔價格走勢

資料來源:中國電子材料行業(yè)協(xié)會覆銅板材料分會,中金公司研究部

電子玻纖布:玻璃纖維供需缺口擴(kuò)大,帶動單價上漲

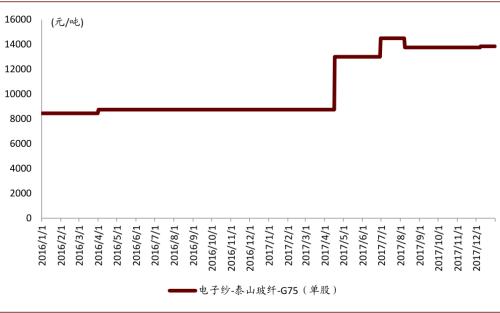

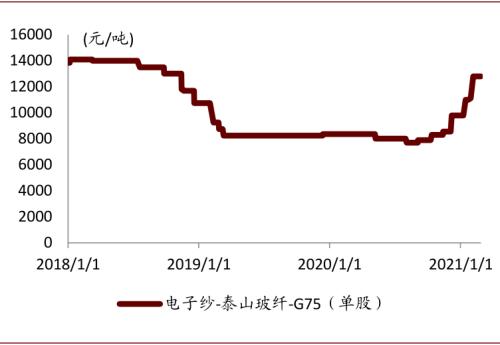

以泰山玻纖為例,電子紗價格于2017年4月由8.75元/千克漲至13.0元/千克。我們認(rèn)為,2017年電子玻纖布的單價總體呈上升的趨勢主要是因為供需缺口的擴(kuò)大使得玻璃纖維的價格上漲,從而電子玻纖布的價格上漲。

供給端:1)落后產(chǎn)能退出:坩堝法制玻璃纖維能耗高且產(chǎn)品質(zhì)量不穩(wěn)定。受環(huán)保監(jiān)督政策影響,采用坩堝法生產(chǎn)玻璃纖維的廠商數(shù)量逐漸減少,玻璃纖維供應(yīng)量相應(yīng)地逐漸減少;2)新建產(chǎn)能投產(chǎn)時間滯后:中國巨石(行情600176,診股)、長海股份(行情300196,診股)等廠商新建產(chǎn)線原計劃于2017年底投產(chǎn),但是最后點火時間拖延;3)冷修周期到來:中國巨石于2016年9月冷修技改年產(chǎn)14萬噸的桐鄉(xiāng)5線,重慶國際、昆山必成等廠商電子玻纖紗產(chǎn)線于2016年下半年先后進(jìn)行冷修。

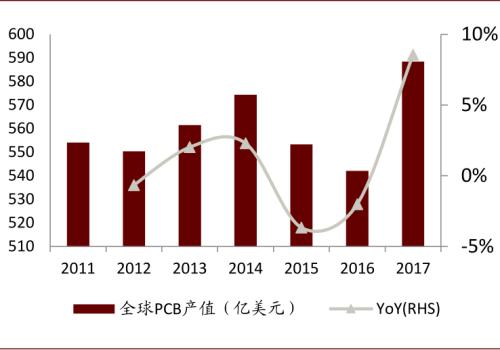

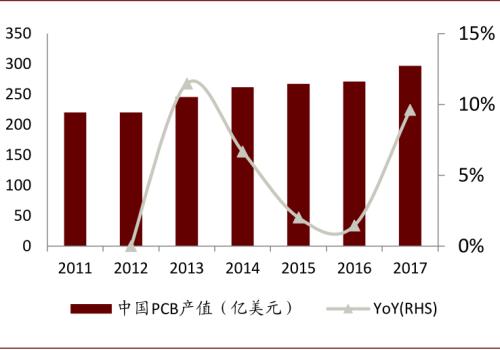

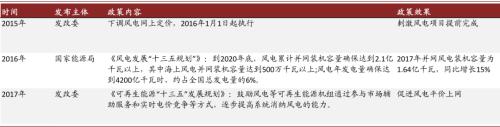

需求端:玻璃纖維需求增量主要來自于下游PCB、風(fēng)電等應(yīng)用領(lǐng)域。1)PCB:2017年全球/中國PCB產(chǎn)值分別為588.4億美元、 297.3億美元,同比增長8.5%/9.6%,下游PCB的高景氣度帶動了對原材料玻璃纖維的需求;2)風(fēng)電:2015-2017年,隨著國家對風(fēng)電產(chǎn)業(yè)的重視程度提高以及相關(guān)政策的頒布,風(fēng)電進(jìn)入了高速發(fā)展階段,下游風(fēng)電的高速發(fā)展一定程度上刺激了玻璃纖維的需求上升。

圖表:以泰山玻纖為例,電子紗在2017年4月開始漲價

資料來源:卓創(chuàng)資訊,中金公司研究部

圖表:2017年全球PCB產(chǎn)值增速高達(dá)8.5%

資料來源:Prismark,中金公司研究部

圖表:2017年中國PCB產(chǎn)值增速高達(dá)9.6%

資料來源:Prismark,中金公司研究部

圖表:2015-2017年國家頒布風(fēng)電相關(guān)政策,風(fēng)電進(jìn)入高速發(fā)展階段

資料來源:國家能源局,國家發(fā)改委,中金公司研究部

環(huán)氧樹脂:主要原料環(huán)氧氯丙烷受環(huán)境監(jiān)督因素供給減少,價格上漲

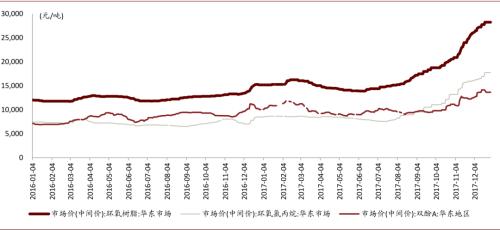

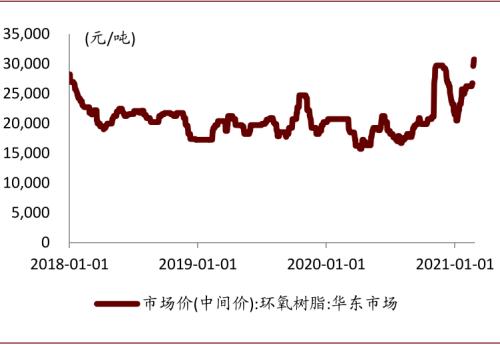

環(huán)氧樹脂在2017年下半年開始漲價,于2017年底達(dá)到頂點,為28250元/噸。我們認(rèn)為,環(huán)氧樹脂的漲價主要是由于環(huán)氧樹脂主要原料環(huán)氧氯丙烷生產(chǎn)工藝主要以丙烯法和甘油法為主,而國內(nèi)甘油法裝置由于投機(jī)性較強(qiáng),很多存在嚴(yán)重的污染問題。而2017年6月《中華人民共和國水污染防治法》修改通過,對化工企業(yè)的環(huán)保監(jiān)察限制導(dǎo)致環(huán)氧氯丙烷開工率低下,造成供給減少,價格上漲。此外,由于上游原油價格發(fā)生上漲,環(huán)氧樹脂原料雙酚A價格不斷走高,進(jìn)一步推動環(huán)氧樹脂價格上漲。

圖表:2016-2017年環(huán)氧樹脂漲價主要系受到其原料環(huán)氧氯丙烷價格上漲影響

資料來源:萬得資訊,中金公司研究部

下游需求回升疊加上游原材料供不應(yīng)求推動CCL進(jìn)入漲價通道

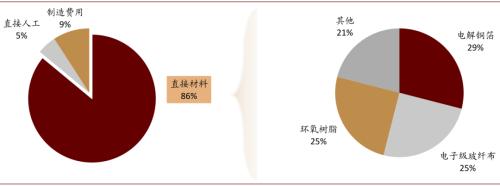

成本構(gòu)成:PCB:根據(jù)前瞻產(chǎn)業(yè)研究院數(shù)據(jù)顯示,PCB生產(chǎn)成本中人工制造費用占比約為40%,材料費用占比約為60%。其中,CCL約占PCB生產(chǎn)成本的30%,對PCB的成本影響較大。CCL:以生益科技(行情600183,診股)為例拆解CCL的成本構(gòu)成,材料費用在CCL的生產(chǎn)成本占比高達(dá)86%,其中電解銅箔、環(huán)氧樹脂、電子玻纖布分別占CCL生產(chǎn)成本的29%、25%、25%。

圖表:以生益科技為例,覆銅板成本構(gòu)成(2019年)

資料來源:生益科技公司公告,中金公司研究

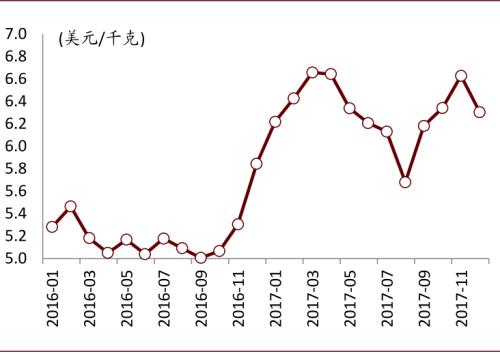

由于覆銅板生產(chǎn)成本中材料費用占比高達(dá)86%,電解銅箔、玻纖布、環(huán)氧樹脂三大原材料價格的上漲是CCL單價上漲的重要原因。我們用海關(guān)出口數(shù)據(jù)模擬當(dāng)期國內(nèi)CCL的價格,2016年初,CCL單價為5.3美元/千克,2017年末,CCL單價為6.3美元/千克,漲幅為19.4%。

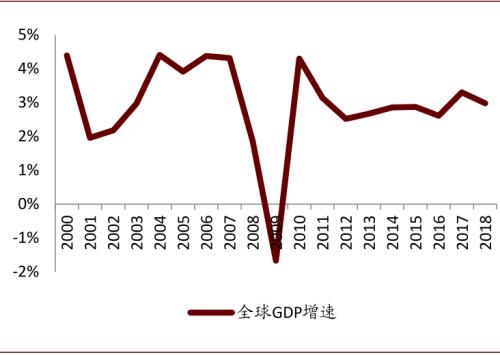

2017年,全球經(jīng)濟(jì)有所回暖,GDP增速為3.3%,這一增速是自2011年以來的階段性高點。全球經(jīng)濟(jì)的回暖帶動電子行業(yè)景氣度的上升,半導(dǎo)體行業(yè)市場規(guī)模增速在2017年達(dá)到21.7%。我們認(rèn)為,下游電子行業(yè)需求的復(fù)蘇一方面使得覆銅板以及其三大原材料的需求上升,造成供需缺口;另一方面,下游需求的上升使得CCL廠商轉(zhuǎn)移上游原材料成本給下游客戶的壓力減小,為CCL漲價提供了核心動力。

圖表:三大主要原材料漲價帶動CCL單價的上漲

資料來源:萬得資訊,中金公司研究部;注:CCL單價=CCL出口金額/CCL出口數(shù)量

圖表:2017年全球經(jīng)濟(jì)有所回暖

資料來源:萬得資訊,中金公司研究部

2020-2021年CCL有望步入新一輪漲價周期

2020年下半年疫情恢復(fù)拉動上游原材料進(jìn)入漲價通道

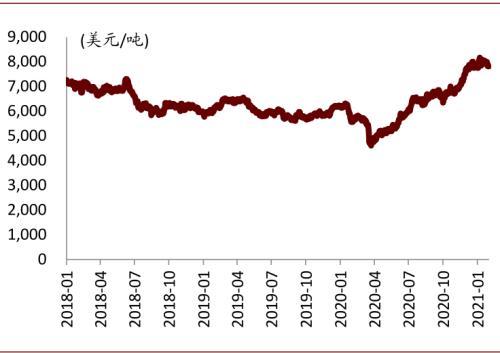

銅價上漲疊加鋰電需求旺盛拉動銅箔價格提升。隨著疫情減緩全球經(jīng)濟(jì)復(fù)蘇,上游材料紛紛進(jìn)入漲價周期。我們看到銅價在2020年下半年來有一波強(qiáng)勁的上漲,中國需求依然強(qiáng)勁,是基本面改善的重要基礎(chǔ),其中與工業(yè)金屬需求相關(guān)度高的房地產(chǎn)銷售、投資韌性延續(xù),新開工單月同比轉(zhuǎn)正。此外,汽車、電網(wǎng)需依舊旺盛,帶動銅的消費,這一點可以從銅材的開工率高企中得到驗證。

圖表:LME銅價走勢

資料來源:萬得資訊,中金公司研究部

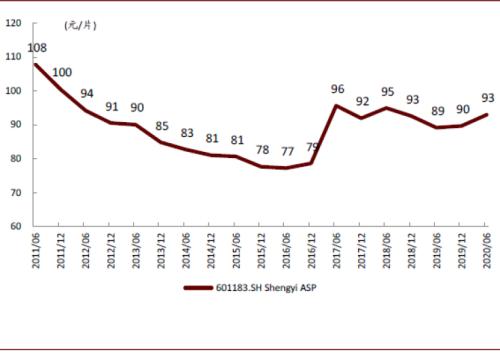

圖表:覆銅板的價格走勢

資料來源:萬得資訊,公司公告,中金公司研究部

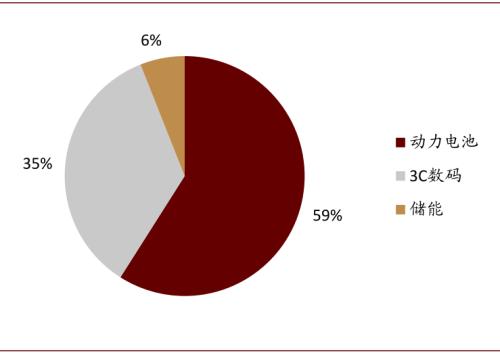

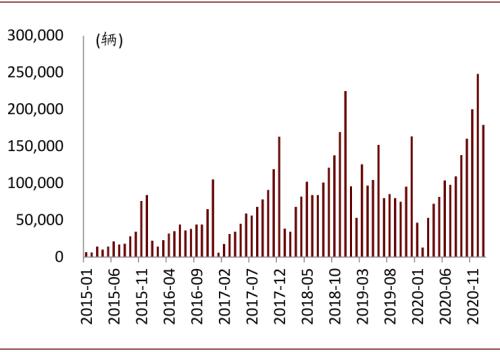

除了銅價上漲之外,我們看到在銅箔的下游中鋰電銅箔需求較為旺盛,同時產(chǎn)品利潤率相對較高,部分廠商將產(chǎn)能轉(zhuǎn)向鋰電銅箔,從而增加了電子銅箔的供給壓力,相應(yīng)加工費用相較年初有所提升。鋰電銅箔下游主要應(yīng)用于儲能/動力電池/3C數(shù)碼產(chǎn)品,其中動力電池需求占比超過60%。今年疫情恢復(fù)以來,新能源汽車恢復(fù)增長。根據(jù)據(jù)中汽協(xié)數(shù)據(jù),1月中國新能源汽車總體銷量為 17.9 萬輛,同比增長 2.7 倍,我們預(yù)計鋰電銅箔需求有望持續(xù)。

圖表:鋰電銅箔下游應(yīng)用領(lǐng)域分布

資料來源:GGII,中金公司研究部

圖表:2015-2021年1月中國新能源汽車月度銷量

資料來源:萬得資訊,中汽協(xié),中金公司研究部

供需趨緊,環(huán)氧樹脂2020年下半年來亦步入漲價通道。需求端來看,環(huán)氧樹脂的下游主要是電子/風(fēng)電等領(lǐng)域,后疫情時期需求持續(xù)旺盛。供給端來看2020年下半年昆山國度爆炸對環(huán)氧樹脂供給短期產(chǎn)生了負(fù)面沖擊,步入21年來下游廠家提前備貨供需持續(xù)趨緊,根據(jù)宏昌電子(行情603002,診股)近日披露的業(yè)績快報公司表示“因電子終端產(chǎn)品需求增加,及風(fēng)力葉片裝機(jī)量增加,兩大需求帶動環(huán)氧樹脂市場需求及價格提升”。

玻纖布是重要的工業(yè)原材料,受益于國內(nèi)外相對寬松的貨幣政策及疫情后的汽車/風(fēng)電/消費電子等行業(yè)的復(fù)蘇,玻纖布價格亦迎來回升。例如風(fēng)電領(lǐng)域2019年,包含海上風(fēng)電在內(nèi)的中國風(fēng)電市場出現(xiàn)“搶裝潮”,公開招標(biāo)容量相較2018年接近翻番。海上風(fēng)電項目通常提前一年招標(biāo),我們認(rèn)為2020年乃至2021年上半年海上風(fēng)電公開招標(biāo)容量仍有望維持高景氣度。

圖表:2018-2021年樹脂價格走勢

資料來源:萬得資訊,中金公司研究部

圖表:玻纖布的價格走勢

資料來源:卓創(chuàng)資訊,中金公司研究部

下游受益于經(jīng)濟(jì)復(fù)蘇目前需求旺盛

需求端來看,進(jìn)入20年下半年汽車/消費電子等下游均有明顯復(fù)蘇,各覆銅板及PCB廠商四季度訂單飽滿,交貨周期拉長,21年我們預(yù)計下游景氣有望持續(xù)。同時部分覆銅板及PCB廠商的價格調(diào)整滯后于上游原材料,20年三四季度利潤率有所回落,隨著向下游漲價完成,我們預(yù)計21年利潤率下降壓力會有所緩解。

汽車:疫情后2H20呈現(xiàn)快速恢復(fù)態(tài)勢,乘用車下半年銷售量單月同比超過2019年。雖然由于芯片短缺影響2021年1月產(chǎn)量,但復(fù)蘇有望延續(xù),同時1月新能源車銷量同比增長2.7倍,體現(xiàn)較高景氣,且長期滲透率提升空間廣闊。

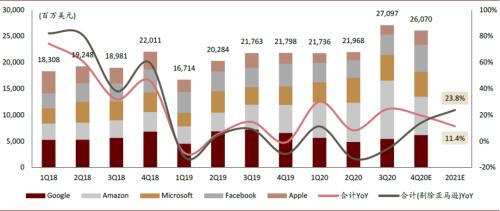

服務(wù)器: 海外云廠商資本開支剔除非云因素2020全年基本持平,4Q環(huán)比改善2021 年有望增長24%。整體看,我們預(yù)計4Q20全球云計算設(shè)備市場由于上半季度的低迷表現(xiàn)同比下滑/環(huán)比小幅下滑,但看好2021年需求復(fù)蘇、庫存消化見底后的行業(yè)增長重啟,企業(yè)市場呈現(xiàn)疫后恢復(fù)狀態(tài),數(shù)字化轉(zhuǎn)型動力更加強(qiáng)勁。

通信: 2020年下半年5G建設(shè)有所放緩,但我們預(yù)計2021年廣電成為國內(nèi)5G建設(shè)生力軍,有望推動資本開支增長約8-15%,同時海外5G投資規(guī)模穩(wěn)中有升。

消費電子: 全球疫情恢復(fù)及 5G 需求驅(qū)動,我們預(yù)計智能機(jī) 2021/22 年持續(xù)高增長。我們認(rèn)為2021/22 年全球智能機(jī)出貨量分別為 15.07/15.82 億部,同比增長 12.1%/5.0%,主因1)疫情后需求恢復(fù),全球出貨將反彈至略低于疫情前水平;2)2022 年 5G 應(yīng)用豐富,刺激用戶主動換機(jī)需求。

圖表:2019-2020乘用車銷量

資料來源:GGII,中金公司研究部

圖表:5G資本開支預(yù)計[1]

資料來源:公司公告,中金公司研究部

圖表:海外云廠商資本開支情況[2]

資料來源:彭博資訊,公司公告,中金公司研究部

高頻高速板材驅(qū)動國內(nèi)廠商長期成長

5G的信號傳輸頻段相對于之前4G或者3G來說更高,目前主流頻段在3.5GHZ,未來隨著5G的深度部署,毫米波小站的工作頻段會在10GHZ以上。而在這樣的高頻段上,傳統(tǒng)的FR-4材料難以滿足高頻段工作需求,會出現(xiàn)在高頻段下的信號損耗,以及在大帶寬的情況下電氣性能不穩(wěn)定。為了滿足高頻段的需求,各廠商研發(fā)出特殊樹脂體系的覆銅板,以滿足高頻高速的需求。

隨著服務(wù)器端PCIe接口端的升級,主板CCL亦有升級需求。PCIe 4.0 2017年發(fā)布,標(biāo)準(zhǔn)傳輸速率16Gbps,材料等級為low loss,Intel Whitley平臺和AMD Rome平臺在逐步推廣中目前主流的PCIe 3.0的服務(wù)器主板材料以FR4為主,Mid Loss等級,升級至PCIe 4.0后,主板板材將迎來大發(fā)革,升級至Low Loss等級。

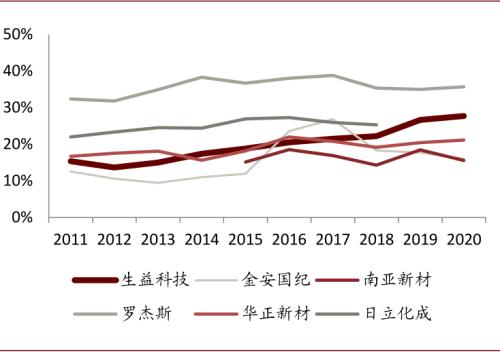

高頻高速板材附加值更高,利潤率更好。從深南電路(行情002916,診股)的板材價格可以看到普通FR-4板材價格只有100/平米不到,改良過后的板材價格在2016年超過了200元/平米,高端特殊板材價格突破了600元。前文中我們認(rèn)為21年服務(wù)器需求有望回暖,5G的投資會穩(wěn)中有升,技術(shù)升級加上需求改善有望拉動特殊覆銅板材市場提升。同時我們預(yù)計5G建設(shè)后期毫米波小站占比有望進(jìn)一步提升,有望刺激高頻高速材料需求。

圖表:深南電路板材價格

資料來源:公司公告,中金公司研究部

圖表:各廠商毛利率對比

資料來源:萬得資訊,中金公司研究部

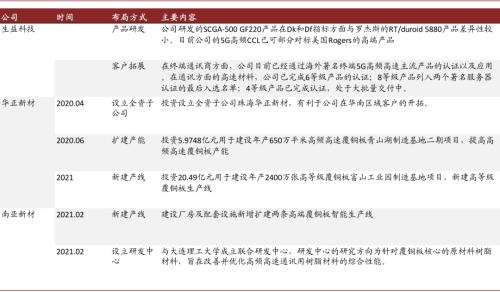

目前高頻高速板材的主流玩家還是日本/美國廠商,例如日本松下、美國羅杰斯等,其中羅杰斯在20世紀(jì)60年代開始就涉足PTFE材料的研究,高端產(chǎn)品及份額全球領(lǐng)先。近年來韓國、中國臺灣等廠商開始進(jìn)入市場,逐步占有一席之地,同時國內(nèi)廠商如生益科技/華正新材(行情603186,診股)/南亞新材(行情688519,診股)等在高端特種覆銅板上積極投入,亦進(jìn)入大客戶供應(yīng)鏈。

圖表:部分國內(nèi)廠商在高頻高速產(chǎn)品的布局

資料來源:各公司公告,中金公司研究部